Содержание

Содержание

Федеральный закон N 127 «О несостоятельности (банкротстве)» регламентирует законодательную и нормативную базу в отношении снятия долгов. Сегодня это полноценный механизм регулировки финансового благосостояния не только юридических лиц, но и простых людей.

Что происходит при банкротстве, как это видит законодатель

Процедура банкротства позволяет любому гражданину, неспособному справляться с обязанностями по обслуживанию действующих займов: у него есть право подать иск и в одночасье снять с себя кредитное бремя. Любые дела, связанные с банкротством, подчиняются юрисдикции арбитражного суда и рассматриваются в соответствии с арбитражным законодательством. В случае вынесения положительной резолюции, суд полностью освобождает данное лицо от выплат.

Причины возможного не списания долгов в завершение процедуры

Даже если гражданин признан банкротом, есть особые основания, по которым долги могут быть не списаны:

- гражданин, признанный банкротом, не сумело своевременно предоставить необходимые данные арбитражному управляющему;

- в процессе реализации имущества выяснялось — гражданин скрывал альтернативные доходы (или их часть);

- должник ранее был судим по статье за мошенничество, незаконное получение займа или ложное/фиктивное банкротство;

- должник был уличен в махинациях с кредитами с использованием поддельных документов.

Кто относится к группе риска

Граждане, использующие при осуществлении финансовых операций поддельные документы, входят в группу риска даже в большей степени, чем те, кто указывает при займе завышенные цифры дохода.

Важно отметить — говоря о поддельных документах, подразумеваются подделки изготовленные «черными» фирмами без печати и подписи полномочного представителя организации. Таковыми могут быть копии трудовых книжек, справки формы 2-НДФЛ и др.

Перспективы списания долгов

Обычному гражданину, не имеющему альтернативных источников дохода и не участвующему в мошеннических схемах, не угрожает потеря денежных средств. Поэтому лицам с чистой совестью бояться, что после банкротства их долги будут оставлены, не стоит.

Суть процедуры банкротства

Суть в том, что суд признаёт неспособность гражданина выполнять свои обязанности перед банками. По закону запустить процедуру банкротства может гражданин России, долг которого (перед разными физ и юрлицами) превышает 500 тыс. рублей и при этом срок невыплаты достигает 90 суток. Но на самом деле такие строгие требования работают лишь для кредиторов. У физического лица есть возможность инициировать процедуру банкротства при меньшем размере долга.

Плюсы и минусы получения статуса финансовой несостоятельности

Преимущества банкротства:

- окончательное решение проблем с долгом — никакой больше головной боли, звонков коллекторов и откладываний;

- долг перестаёт накапливаться — все проценты, штрафы и пени по просрочкам автоматически закрываются;

- по закону у банкрота не имеют права потребовать больше, чем есть у него на данный момент;

- несостоятельный заемщик ничего не должен даже тогда, когда займ погашен не полностью (за исключением алиментов или компенсации гражданам, которым был нанесён физический вред жизни или здоровью).

Недостатки банкротства:

- банкротство фактически ставит крест на КИ и деловой репутации физического лица: в дальнейшем ему вряд ли выдадут займ;

- гражданин не сможет в полной мере распоряжаться своей собственностью (максимальное количество денежных средств, на которые можно рассчитывать при банкротстве — 50 000 рублей);

- статус присваивается на 5 лет: в течение данного периода гражданину нельзя повторно объявлять себя банкротом и обязан сообщать о своём банкротстве при всех денежных операциях;

- в течение трёх лет у гражданина отсутствует возможность занимать руководящие должности и участвовать в управлении;

- согласно закону, до окончания процедуры арбитражный суд может вынести запрет на выезд данного гражданина из страны.

Процедура банкротства физических лиц по закону

Законопроект «о банкротстве физических лиц» был принят ещё в 2012 году. На тот момент банковская среда и общественность неоднозначно оценивала программу, во многом из-за неудачных практик, связанных с программой банкротства юридических лиц, принятой в 2002 году. Однако 1 октября 2015 года данный закон был принят и вступил в силу.

Пошаговая инструкция по оформлению банкротства физических лиц

Процедура становления физического лица банкротом включается себя несколько этапов — от подачи заявления до вынесения вердикта. Весь процесс занимает до трёх месяцев, плюс ещё не меньше четырёх месяцев на реструктуризацию займов и до полугода на реализацию имущества. Не стоит забывать и про время, затраченное на подготовку к процессу. Как следует из этого, оформление денежной несостоятельности займёт в данном случае не менее девяти месяцев.

Этап 1. Сбор документов

Это крупный пакет, включающий в себя долговые расписки и договоры, имущественные данные и др. Конкретный перечень бумаг указан ниже. Суду и банкам требуется предоставить ксерокопии каждого документа. Отсутствие любой из бумаг, присутствующих в данном перечне, может стать причиной для отказа в реализации банкротства физического лица.

Этап 2. Составление заявления

Документ подаётся в арбитражный суд по месту жительства. Перед этим требуется произвести данные действия:

- найти контакты и выявить полный перечень кредиторов;

- определить итоговый размер долга;

- рассмотреть параллельные судебные процессы;

- произвести опись имущества;

- выбрать СРО арбитражных управляющих (CPO AУ) — утверждение финансового управляющего в процедуре является обязательным требованием.

Иск заполняется по унифицированному стандарту:

- В шапке указываются личные данные физического лица (бумага заполняется сверху-вниз): название суда, ФИО заявителя, дата рождения, данные паспорта, место проживания и регистрация, номер телефона для связи.

- В заявлении должны быть данные о размере долга физлица. Если потенциальный банкрот готов оспаривать сумму, которую он должен, то он указывает только неоспариваемую сумму. Отдельно также прописываются данные о долгах по обязательным платежам, таким как алименты или компенсация вреда здоровья.

- После этого в документ вносятся все объективные причины, по которым человек не гасит текущие займы и причины, приведшие к отсутствию денежных средств. Необходимо указать наличие исков, исполнительных производств и прочих данных.

- Далее перечисляются все данные об имуществе и банковских счетах (в т.ч. за рубежом) физического лица — попытки скрыть это будут считаться фикцией.

- Ну и последний пункт заявления — указания наименования выбранной CPO и перечень приложенной документации.

Этап 3. Подача заявления

Законом предусмотрено 3 формы подачи заявления о банкротстве: лично, почтой или онлайн. У каждого способа есть свои преимущества и недостатки. Но при каждом из них гражданина обязан уплатить фиксированную ставку государственной пошлины и приложить квитанцию об оплате.

Этап 4. Реализация решения суда

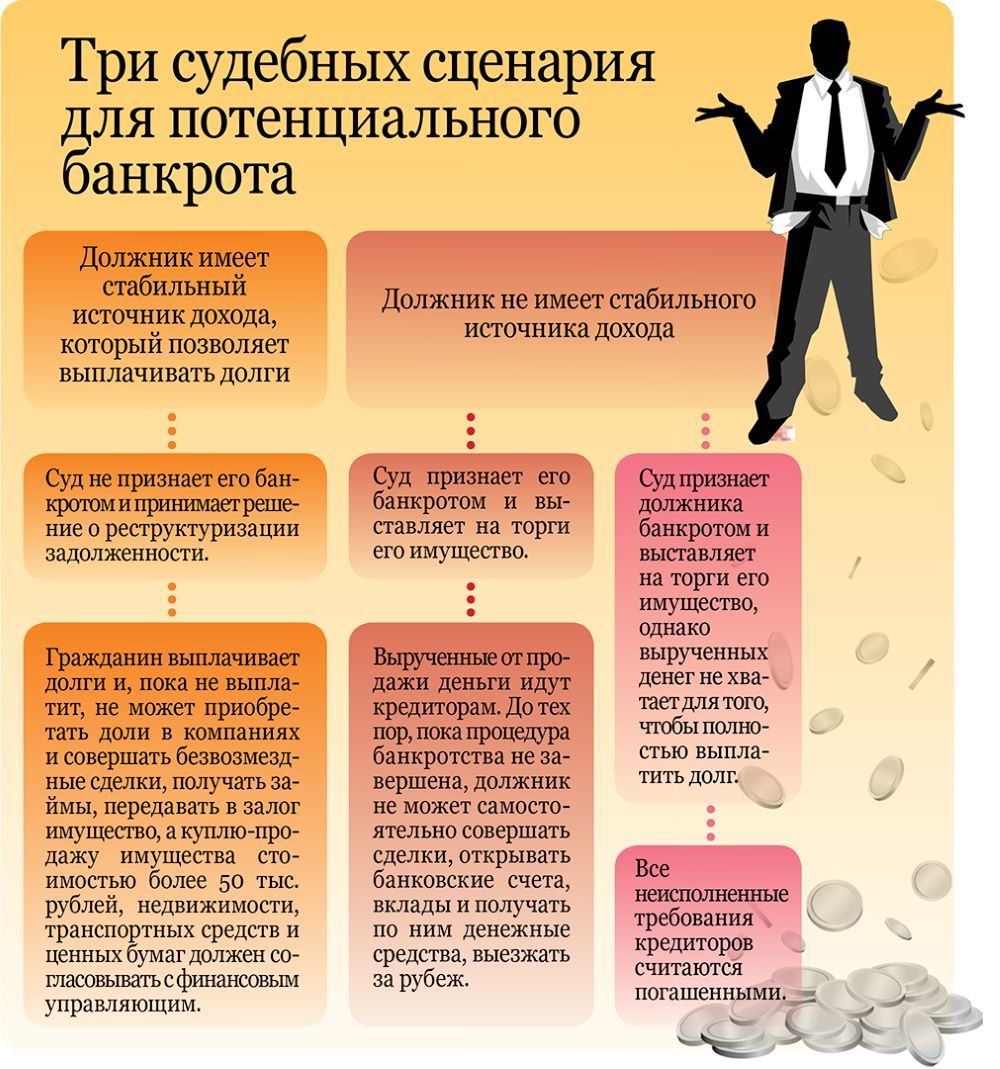

Суд решает вопрос о финансовой несостоятельности физического лица одним из трёх способов:

- реструктуризация займа;

- реализация имущества;

- мировоe соглашениe.

О каждом из них подробно рассказано в дальнейшем.

Данные, которые необходимо подать физическому лицу для признания банкротства

Полный список обязательной документации указан в п. 3 ст. 213.4 Федерального закона N127:

- доказательства просроченных выплат (долговое обязательство, договор займа и др.);

- подтверждение неплатежеспособности физического лица (данные о доходах, выписка с банковской карты, налоговая декларация и др.);

- справка об отсутствии статуса ИП в реестре ЕГРИП, — представить её нужно не позднее чем за 5 суток до непосредственного обращения в суд;

- перечни организаций, которые выдали денежные средства с указанием ФИО, адресов и суммы займа по форме, представленной в приложении № 1 к приказу Министерства экономического развития России от 05.08.15 г. N 530;

- опись имущества физического лица с подтверждением места его хранения, в т.ч. если данное имущество находится под залогом — с указанием наименования или ФИО залогодержателя;

- ксерокопии документов, удостоверяющих право собственности на имущество;

- ксерокопии документов о соглашениях, сделанных в течение последних трёх лет, связанных с недвижимым имуществом, TC, ценными бумагами, долями в уставном капитале ООО и другими сделками на сумму (в совокупности) более чем на 300 тыс. рублей;

- выписка из peeстрa акционеров — если субъект является участником АО;

- справка о наличии банковских счетов, вкладов и данные об остатках средств на счетах; полная денежная отчетность физического лица за последние три года;

- страховой номер индивидуального лицевого счёта (копия), выписка из ИЛС ЗЛ;

- решение Центра Занятости о признании лица безработным (в случае если он таковым является);

- идентификационный номер налогоплательщика (копия);

- свидетельство о браке или о разводе и ксерокопия брачного договора (опционально);

- копия решения о разделе совместной собственности супругов (данное решение должно быть принято в течение последних трёх лет);

- ксерокопия свидетельства о рождении ребёнка;

- любые другие бумаги и данные, подтверждающие достоверность утверждений заявителя.

Стоимость процедуры

Стоимость проведения процедуры банкротства складывается из следующих факторов:

- Уплата государственной пошлины. Минимальная сумма госпошлины составляет 300 рублей. Данные денежные средства выплачивается единовременно до момента передачи заявления в соответствующую инстанцию.

- Оплата услуг арбитражного управляющего. Стоимость данных услуг составляет 25 тыс. руб. единовременно — за каждую процедуру. При этом первый платёж перечисляется одновременно с подачей заявления о банкротстве.

- Размещение данных в Единый федеральный реестр данных о банкротстве (ЕФРСБ). За публикацию одного сообщения центр взимает плату в размере 430,17 руб.

- Оплата услуг частных юристов, помогающих при оформлении статуса банкрота. Стоимость услуг варьируется и зависит от тарифов конкретных организаций. Но это определенно немаленькие деньги.

- В дополнение к этому можно добавить расходы на проезд до суда, поскольку на территории РФ есть только 81 арбитражный суд на 85 федеральных субъектов.

В случаях, когда у потенциального банкрота не оказывается денег на оплату процедуры, она приостанавливается. Однако у него останется возможность в дальнейшем возобновить процесс. Прекращение судопроизводства по списанию долгов по причине того, что заявитель попросту неспособен возместить судебные расходы, не является редкостью.

Причины, подходит ли вам процедура банкротства

Данная процедура абсолютно противопоказана вам, если вы:

- Оформляли займ и не делали по нему даже нескольких платежей. Такое отношение может рассматриваться, как мошенничество.

- Зарегистрировали на свое имя большое количество стороннего имущества. Если совокупная стоимость имущества превышает сумму займа, то процесс скорее всего обернётся для вас невыгодным.

- Передавали имущество по договору купли-продажи или дарения незадолго до начала процедуры. К примеру, недавняя продажа автомобиля может быть оспорена и аннулирована, а само транспортное средство выставят на торги. Вырученные же деньги будут переведены в счёт погашения займа.

- Получаете высокий доход, позволяющий платить по долгам. Хотя в практике есть случаи, когда суд реализовывал заявления на списание задолженностей, которые подавали субъекты с очень высоким уровнем дохода. Связано это с тем, что банкротство — это в первую очередь невозможность оплачивать займы,чему могут препятствовать разные обстоятельства.

Этапы работы по процедуре банкротства

Четыре этапа процедуры банкротства:

- Ознакомительный. Включает консультационные моменты, изучение и проработку ситуации с юристом на основании данных из анкеты.

- Подготовительный. Создание комплекта правовой документации, удостоверяющей статус финансовой несостоятельности должника. Их согласование с арбитражным управляющим.

- Экспертный. Оценивание денежных средств, данных о доходах арбитражным управляющим. Инициация процедуры в судебном порядке.

- Процессуальный. Запуск процедуры, юридическое признание финансовой несостоятельности гражданина. Списание денежных средств. Сохранение имущества с выкупом на торгах.

Возможные варианты списания денежных средств

Три варианта списания задолженностей физического лица:

- Банкротство при ипотеке. Самый опасный вариант — должник теряет квартиру, за которую не сможет вносить проценты. В таком случае жильё продадут на торгах, а деньги будут переданы на покрытие займа. Владелец же останется ни с чем.

- Банкротство при наличии имущества. Менее опасный вариант, т.к. у должника остается подушка безопасности в виде альтернативных источников доходов. При этом не всегда есть риск потери нажитого. Неоднократно происходили случаи, когда субъект подаёт на процедуру будучи состоятельным человеком.

- Банкротство при отсутствии имущества. Самый лучший вариант, поскольку если ничего нет, то и терять нечего (кроме единственного жилья, которое разумеется не заберут). Данная процедура полностью освободит его от выплат и позволит начать всё сначала.

Особенности процедуры

Субъект полностью свободен от долговых нагрузок и фактически начинает новую жизнь.

Проходить регистрацию в качестве индивидуального предпринимателя в течение года после банкротства гражданину нельзя.

На протяжении следующих пяти лет необходимо уведомлять все банки и МФО о факте снятия денежных средств.

Банкроту в течение десяти лет нельзя входить в состав управленческой команды организации, осуществляющей различные банковские операции на основании специального разрешения (лицензии).

Реабилитационная процедура

Три формы финансовой реабилитации банкрота:

- Реструктуризация долга. План реструктуризации разрабатывается арбитражным управляющим. Данные впоследствии передаются собранию кредиторов на рассмотрение и в случае одобрения суд оформляет новый график платежей. Субъект в течение трёх лет расплачивается со всеми накопившимися долгами. Второй плюс реструктуризации — начиная с момента её оформления вводятся каникулы: все штрафные санкции (проценты, пени, неустойки) перестают начисляться, работа приставов останавливается, исполнительные листы аннулируются. Работая в таком режиме должнику придётся работать по новому графику. Однако для этого необходимо иметь стабильный доход, чтобы иметь возможность регулярно вносить платежи.

- Мировое соглашение. Один из лучших вариантов — пойти «на мировую». Это способ внесудебного прекращения долговых обязательств — его можно добиться при помощи переговоров с банком. Если данные требования переговоров устроят стороны, то должник и банк должны подписать договор, предписывающий порядок, точные сроки исполнения и денежный эквивалент долга.

- Реализация имущества. Если первые два способа не оказываются возможными, субъект признается банкротом. Его личное имущество распродадут на торгах, а полученные деньги будут возвращены банку в погашение займов. Если реализованного имущества окажется недостаточно для погашения всех имеющихся займов, суд всё равно признает долг списанным.

Мировое соглашение в деле о банкротстве

«Мировая» возможна в том случае, если стороны готовы к диалогу. Такой договор заключается до признания лица банкротом. Соответственно, при его подписании прекращается реструктуризация, останавливается работа ФУ, а должнику предлагается новый, более выгодный график погашения займов. Согласно соглашению, при нарушении должником графика его привлекут к ответственности.

Некоторые сделки, которые могут признать недействительными

В процессе банкротства лица любые сделки, которые способны привести к изменению имущественной массы, могут быть оспорены арбитражным управляющим либо кредитором, размер задолженности коих больше 10% совокупного размера задолженности, включенной в реестp требований банков. К таковым (оспариваемым) сделкам принадлежат:

- сделки на куплю-продажу, дарение, мену, отступное;

- раздел совместного имущества, выплата алиментов;

- брачный контракт;

- выход из состава учредителей ООО и др.

Упрощенная процедура

Процедура внесудебного банкротства радикальным образом отличается от стандартной процедуры. В отличие от последней, её инициирует только сам должник, к которому предъявляются следующие требования:

- отсутствие какого-либо имущества. Этот факт должен быть подтвержден документом от коллегии приставов;

- размер денежных средств, которые он должен банкам, в совокупности составляет от 50 до 500 тыс. руб;

- документы подаются в многофункциональном центре.

Со старта упрощенной процедуры:

- накопление долга приостанавливается, банки не предъявляют претензии;

- должнику запрещается принимать какие-либо долговые обязательства, выступать поручителем по займам и др.

Этапы получения упрощенной процедуры:

- подача данных в многофункциональный центр (МФЦ);

- проверка сотрудниками МФЦ оснований для признания должника несостоятельным;

- публикация данных о потенциальном банкроте в Едином федеральном реестре данных о банкротстве;

- с момента внесения данных в ЕФРСБ должнику даётся шесть месяцев на улучшение финансового положения.

Услуги по банкротству гражданина

Всего есть три способа провести процедуру: самостоятельно, воспользовавшись услугами частных юристов и при помощи финансовых управляющих:

- При самостоятельном обращении должник самолично осуществляет сбор документов, общается с судебными представителями и фин. управляющим.

- Наем услуг частной юридической фирмы полностью перекладывает работу на профессионалов: вся организационная и бумажная рутина отходит на второй план, в суде также появляться не обязательно. Договоренности с ФУ должен подтвердить юрист.

- Финансовый управляющий нанимается и ознакамливается с делом до начала процесса. Тем не менее, данная категория чиновников назначается судом. В таком случае дело также переходит грамотному лицу, в то время как сам должник освобождается от большей части рутины.

Какие долги можно списать

Суд списывает следующие виды долгов:

- банковские займы, займы МФО;

- задолженность за ЖКУ;

- взносы в государственные внебюджетные фонды;

- займы, предоставленные физическими и юридическими лицами по нотариально заверенным документам;

- не удовлетворенные денежные обязательства по гражданско-правовым сделкам.

Статьи, применяемые в деле о банкротстве

Закон N 127-ФЗ подразумевает возможность реструктуризации долга, позволяющей должнику восстановить свою платежеспособность и вырваться из кабалы с минимальными потерями. Реструктуризация означает приостановку начисления пени, штрафов и прочих санкционных мер.

В рамках судебного разбирательства гражданин обязан предоставить доказательства, подтверждающие что он по объективным обстоятельствам не способен погасить имеющийся долг. Если минимальный доход потенциального банкрота подтверждается предоставленной им документацией, но в то же время в рамках разбирательства у него была обнаружена дорогостоящая собственность типа квартир, вилл и яхт, то вероятнее всего данного гражданина заподзорят в попытке фиктивного банкротства, что карается в соответствии с ст. 197 УК РФ.

Кто и когда может потребовать признания несостоятельности

Суд рассматривает все процессы о банкротстве физических лиц на общих основаниях. Инициировать данное производство может как сам гражданин, оказавшийся в затруднительном положении, так и любое из кредитующих его юридических лиц.

Практика банкротства

Практика подтверждает, что каждый случай процедуры банкротства гражданина уникален. Поэтому довольно сложно прогнозировать результат и рассуждать о сроках завершения процесса банкротства, находясь только на подготовительной стадии. Приблизительный срок, на который следует рассчитывать, если исключить данный этап — двенадцать месяцев.

Причины не запускать проблемы с займами

Что будет, если не исполнять обязательства по обслуживанию задолженностей по займам:

- согласно требованиям договора, с первых суток просрочки на имя должника начисляются штрафные проценты;

- длительное неисполнение обязательств (тем более больше трёх месяцев) негативным образом повлияет на рейтинг;

- банк будет всеми силами пытаться связаться с должником, но если этого недостаточно, то долг передадут коллекторскому агентству;

- в конце-концов, дело передадут в суд.

Результаты работы и выигранные дела

Юридическая практика подтверждает, что в большинстве случаев списание долгов происходит успешно. Судебный департамент при Верховном суде РФ подтверждает, что в настоящее время более 50 тысяч рассмотренных дел о банкротстве закончились благополучно. Обратные случаи очень редки и встречаются реже чем в 2% от общего числа дел.